配偶者の『青色専従者給与』は「給与支払報告書」「法定調書合計表」「領収済通知書」3つの提出は義務です!

![]() はじめに

はじめに

私もそうでしたが

個人事業者となり節税目的で配偶者に給与を支払う

『青色専従者給与』を適応する人がほとんど。

その金額は所得税と住民税が非課税となり

かつ源泉徴収の必要のない月8万円が一般的です。

ここで注意したいのが、その後発生する提出書類です。

青色専従者に給与を支払う場合

「給与支払報告書」と「法定調書合計表」

年1回の提出が義務付けられています。

「領収済通知書」は原則毎月提出ですが

6カ月に1回と変更可能です。

ここでは、『青色専従者給与』手続き後に発生する

「提出する書類」と「保管する書類」についてまとめました。

これから個人事業者になる方の参考になると思います。

*作成する書類は、全て10月頃、税務署から送付されます。

(税務署でも入手可能です)

【もくじ】

青色専従者に給与を支払う手続きが終わると、提出するべき書類は3つです。

役所提出

給与支払報告書(個人別明細書・総括表)

実際には「給与支払報告書(個人別明細書)」と

「給与支払報告書(総括表)」の2つセットになり、同時に作成が必要です。

「給与支払報告書(個人別明細書)」

これです☟

記載は①、②、⑤、⑥だけ。

②:このあと説明する

「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」に基づいて作成します。

「支払い金額」は96万円

「給与所得控除後の金額」は41万円と記載します。

⑤:「社会保険料の金額」「生命保険料の控除額」は0円と記載

(配偶者(妻)の年金や生命保険を自分(夫)が支払っていれば、確定申告で対応のため)

⑥:青色専従者給与と記載します。

3枚つづりになっていますので、上2枚を提出します。

(3枚目(受給者交付用)は自分で保管)

「給与支払報告書(総括表)」

令和4年度からは書類が追加、これです 👇

給与を支払う人全員について、まとめる書類です。

添付の赤●を参考に記載すればよいです。

受給者総人員:1名

報告人員:1名(普通徴収、理由は普C(給与が少ない))

提出時期:1月20日頃

提出先:市役所

作成する書類は、10月頃税務署から送付されます。

《早い者勝ち》太陽光発電物件

土地付き太陽光発電の投資物件検索サイト

ココでしか手に入らない物件多数掲載中!

税務署提出

給与所得の源泉徴収票等の法定調書合計表

赤〇部分を記載します。

残りは1~6だけ

1(給与・賞与等の総額):1名(左のうち源泉徴収のない者:1名)

2(支払総額):960,000円

3(源泉徴収額):0円

4(源泉徴収票を提出するもの):0

5(災害減免により):0

6(猶予報酬):0

提出時期:年明け1月20日頃

提出先:税務署

作成する書類は、10月頃税務署から送付されます

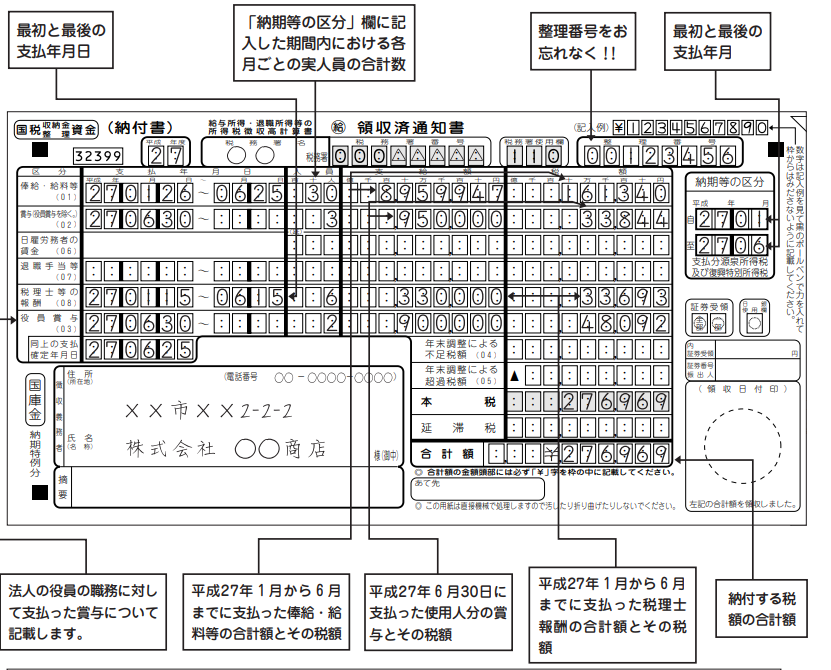

給与所得の領収済通知書

領収済通知書は、給与を支払う人は毎月税務署に提出する義務があります。

でも

「源泉所得税の納期の特例の承認に関する申告書」

を税務署に提出すると、半年に1回の提出が可能になります。

1回きりで簡単でした。

税務署で教えてもらって「申告書」提出する方がよいですね。

(窓口でその旨伝えれば、その場で簡単に作成できました)

これで煩雑な作業が1つなくなります。

これが(3枚つづり)で送られてきます。☟

1番上の「税務署番号」や「整理番号」は印刷された書類が送られてきます。

注意!!

・人員:”6”と記載(1人ですがのべ人数を記載)

・支払額:480000円です(半年分の給与です)

書き方は、こちらが参考になりました☟

納付書の記載のしかた(給与所得・退職所得等の所得税徴収高計算書)|国税庁

提出時期:

1月~6月分:7月20日頃

7月~12月分:1月20日頃

提出先:税務署

作成する書類は、10月頃税務署から送付されます。

税金は0円ですが、提出が必要な書類なんです。

「保管する書類」と保管場所

上記の「 給与所得者の扶養控除(異動)申告書」以外に3つの書類を作成し

給与支払者(自分)が保管します。

作成する書類は、全て10月頃税務署から送付されます。

年末に作成し、自分で保管すれば終了

給与所得者の保険料控除申告書

給与の支払い者(自分)と給与所得者(配偶者)の名前と住所の記載だけ。

生命保険料控除・社会保険料控除など全く記載する必要はありません。

(配偶者(妻)の年金や生命保険を自分(夫)が支払っていれば、確定申告で対応のため)

作成したら、自分で保管

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

給与の支払い者(自分)と給与所得者(配偶者)の名前と住所の記載の他に

「給与所得者の基礎控除申告書」の部分の記載が必要です。

<あなたの本年中の合計所得金額の計算>

収入金額:960,000円

所得金額:410,000円(裏面の説明で「収入金額-550,000」とあります)

合計所得金額:410,000円

<控除額の計算>

区分:A

基礎控除の額:480,000円

これだけ記載したら、自分で保管

給与所得に対する源泉徴収簿

左の黄色の部分に「給与額」や控除額や税金を記載します。

支給金額:80,000円

社会保険料控除額:0円

社会保険料控除後の金額:80,000円

算出税額:0円

右の部分を記載します。

1(給与・手当等):金額 960,000円、税額 0円

2、3(計):金額 960,000円、税額 0円

4(給与所得控除後の金額、調整後):410,000円

5(基礎控除額、合計額):480,000円

6(算出所得合計額、年調所得額、年調年税額):0円

これらを作成したら 自分で保管

おわりに

不明点は最寄りの税務署で確認する事をおすすめします。

それでも面倒なら地元の税理士さんですね!

はげみになります

![]()

![]()